IPO势头最劲的一年: VC从入股到退出需要多久?

一、2016年,IPO大年

毫无疑问,2016年是最近五年来,IPO最为繁荣的一年。无论是IPO招股家数,还是IPO募集金额,均创出了新高。

二、IPO监管理念进化

招股家数和募集金额创阶段性新高的背后,更重要的是IPO监管理念的变化,并隐约可见注册制的雏形。

(一)发行速度加快

从IPO发审委过会,到股票发行上市,历史上最长时间间隔达到了恐怖的3.5年左右。2015-2016年,该时间间隔逐渐缩短至1年、3个季度、半年,2016年四季度以来更是缩短至2个月左右。

(二)审核环境宽松

虽然2016年IPO过会项目数量与2015年基本相当,没有创出新高,但是这些过会项目案例中折射出的审核环境逐渐放松更值得关注。

2016年至少出现了10类以前想都不敢想的过会案例:

1、利润大幅下滑50%及以上

案例:

振华股份

万集科技(提供盈利预测报告显示最近一个会计年度净利润同比大幅增长)

路畅科技(在财务报告审计基准日截止日后的经营情况中,发行人披露预计2016年净利润会比2015年会增加)

2、净利润来自税收优惠超过50%、最高占比超过100%

案例:

科达科技(关键是税收优惠有没有可持续性)

3、对单一客户和两款游戏重大依赖过会

案例:

吉比特(发审会根本就没有就这两个问题进行提问)

4、应收账款过大,甚至超过营业收入

案例:

容大感光(大幅计提坏账,甚至起诉应收款客户)

如通机械(不少客户期末应收账款余额大于当期对客户的销售总额)

5、IPO首次披露招股书有重要遗漏

案例:

高争民爆(首次申报披露的招股说明书中未披露重要的关联方及关联交易)

6、关联交易比重接近50%,净利润主要来自合并报表范围以外的投资收益

案例:

常熟汽饰(关联交易接近50%,投资收益超过60%)

7、现金采购原材料比重超过50%

案例:

寒锐钴业(但报告期内占比呈现下降趋势)

8、与客户没有签署合同就确认收入

案例:

立昂技术(20%的收入为“先开工、后签约”)

9、货款40%来自非客户个人账户

案例:

尚品宅配(发行人收到的货款有40%左右是加盟商通过第三人或以其实际控制人个人账户支付给发行人的,销售的真实性艰难核实,发审委关注:这么做的理由,内控流程,销售真实性,合法合规性)

10、最后一期净利润低于3000万

案例:

平治信息(报告期内,扣非净利润分别为2313万、2490万和2840万,且几个主要原有的细分业务收入呈下降趋势,还调整了会计报表,对报告期所得税费用及应交税费进行追溯调整)

此外,2017年1月,华瑞电器2013-2015年经审计会计年度净利润连续下降,且2015年仅为1538万,但2016年三季度同比增长49%,且预计全年增长100%以上;

新劲刚则是在1月份就补充了2016年审计报告,最近三个会计年度的扣非净利润为1395万、1296万、2403万。

三、样本:基于活跃机构2016年IPO过会案例

2016年末,有媒体圈人士戏称,年底各投资机构除了忙着晒自己和投资组合拿的各种奖项,还增加了另外一项特别节目——晒投资组合的IPO数量。

那么,在这么好的年份里,VC从投资一个项目到IPO过会(注意:不是上市,也不是退出),需要多长时间呢?东哥观察对此进行了进一步梳理。

我们选择了2016年IPO过会项目较多的投资机构作为样本,包括:九鼎投资(8家)、达晨创投(7家)、基石资本(6家)、深创投(5家)、德同资本(4家)、东方富海(3家)、启明创投(2家)。上述样本中,我们也考虑了成立时间相对较长的投资机构,如德同资本、东方富海、启明创投均成立于2006年。

值得注意的是,除了遗漏因素外,我们上述的统计结果与部分媒体报道有一些差距,主要是因为我们的统计口径为了保持一致性,将样本范围限定为:过会(通过发审委IPO审核)时间介于2016年1月1日至2016年12月31日之间。

而一些媒体报道数据则是将2015年过会但2016年发行统计在2016年IPO数量之内。如德同资本有3家,启明创投、深创投、九鼎投资分别有2家,达晨创投、东方富海、基石资本分别有1家,属于这种情况。

四、从项目入股到IPO过会时间间隔分布

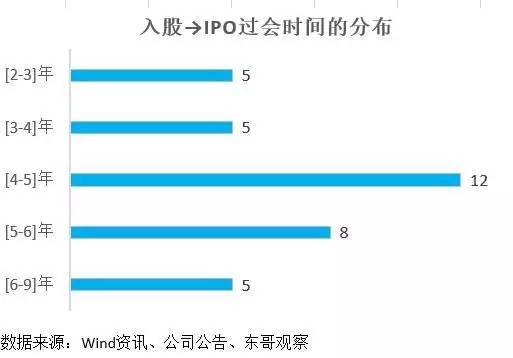

上述35个过会项目中,从投资入股到IPO过会之间的间隔时间分布如下图所示(同一投资机构多次入股的,按照第一次入股时间计算):

从入股到IPO过会间隔时间超过4年的占70%,尤以4-6年居多,占57%。

间隔时间最短的为达晨创投投资的拓斯达,2014年11月入股,2016年12月过会,间隔不到2.1年;其次仍为达晨创投投资的华凯创意,2014年10月入股,2016年12月过会,间隔不到2.2年。达晨在Pre-IPO项目机会上的把握可谓精准。

这些样本中,间隔时间最长的达到了8.5年,已经远超了人民币基金的惯常存续期。

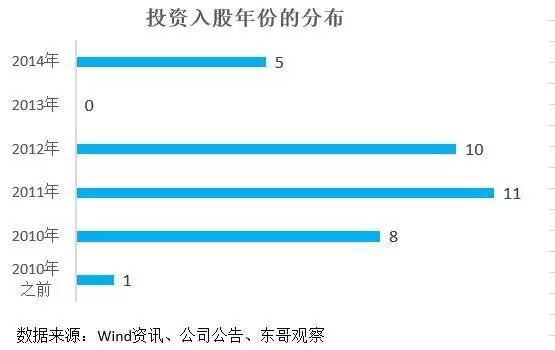

换个角度看,这35个项目的投资年份分布如下:

2010年至2012年期间投资入股的占比超过80%,可见本轮IPO获益的多为上一轮VC周期中的存量项目。

另外一个有意思的现象是,这35个项目没有一个是在2013年投资的,而2013年正是最近的一个VC周期谷底。是因为投资机构在这一年投资案例较少导致2016年没有过会案例,还是冥冥之中这一年不太适合投资呢?

五、从入股到退出需要多久

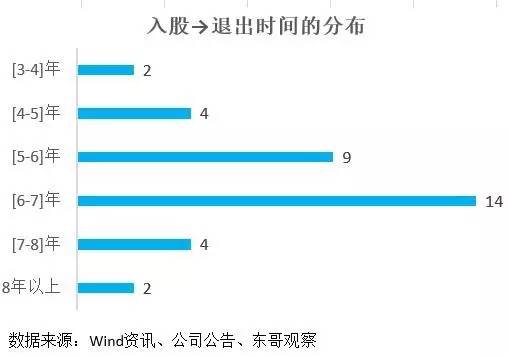

上面统计的仅仅是从入股到IPO过会的时间间隔,但从过会到投资机构真正退出还至少需要以下几个流程:拿批文、股票发行(部分项目可以同步进行老股配售)、解禁后抛售等。

前已述及,目前从过会到股票发行的时间间隔已经大为缩短,但是否一直如此不得而知,暂且按照0.3年估算。

从股票发行到解禁一般需要1-3年,一般情况下入股时间较长、持股比例较低的,锁定期为1年,其余在2-3年。在目前IPO排长队的情况下,锁定期将以1年为主。但持股比例较高的,需要在减持前提前公告。

举例而言,华凯创意项目中,达晨文旅基金入股时间较晚,且持有公司发行前12.11%股权,该基金承诺,上市12个月内及成为公司股东工商变更完成之日起3年内不减持(从实际情况看,显然是执行12个月的锁定期标准);同时,如果减持时持股比例超过5%,提前5个工作日通知华凯创意,并配合做好信息披露。深创投持有华凯创意的比例为16.71%,同样需要提前公告。

因此,从入股到实际退出,需要在前述统计时间的基础上至少再加上1.5年左右(包括选择减持窗口以及实际抛售;如果选择发行时老股配售,仅需加上0.3年左右)。前述样本案例从入股到退出的时间间隔分布如下:

由此可见,2/3的项目需要5-7年甚至更长的时间实现从投资入股到IPO退出。

六、几点说明

需要说明的是,上面是小样本分析,只是整个股权投资市场的一角。包括:并购等其他退出方式、其他投资机构IPO案例等等,都未在统计分析之列。

同时,我们上面的分析仅仅考虑了时间因素,也没有统计这些项目的投资收益率,在衡量投资绩效上也有欠缺。

主要原因有三点:一是IPO发行时进行老股配售的尚是少数;二是以IPO发行价作为退出价格实为不妥——目前IPO发行价格仍然有23倍的上限要求(白银有色除外),以此价格计算,部分机构甚至出现了浮亏,同时,股票上市后连续涨停也是常事;三是解禁后的实际抛售价格目前尚无法统计,也一般不好统计。

全部评论