Square业务增长迅速,却为何不被看好?

早些时候,Square在S1文件中披露的IPO定价区间为11-13美元,估值约42亿美元,但CNBC援引知情人士称,Square的IPO定价可能低于11美元。

据了解,在上一轮总额为1.5亿美元的融资中,包含了所谓的“棘轮条款”。也就是说,倘若IPO发行价没有达到特定标准,投资者便可获得额外的股票补偿。此次,这家公司必须向部分投资者额外支付价值1030万股的股票作为补偿,总价值9300万美元。

那么曾经作为硅谷明星公司的Square,为何估值一再缩水呢?

诟病之一:业务模式短期难见盈利

外媒分析认为,Square的业务模式的瓶颈在于需要向信用卡发卡商维萨、万事达和美国运通等支付手续费,尽管其营业收入在过去几年猛增,市场接受度也在不断提升,但受到上述交易模式的限制,其交易成本也同步提升。

据腾讯科技报道,尽管在2012年至2014年三年间,该公司营业收入逐年大幅增长,增速分别为123.6%和63%,2015年前9个月实现营业收入8.9亿美元,与上一年同期相比增长48.9%。但每交易一笔Square同时也向信用卡发卡商支付的每笔约1.9%的费率,这部分被计入交易成本。过去一年,使用Square发生的支付总额高达238亿美元,较前一年增长超过60%,也就是说,随着业绩增长的同时,其交易成本也是呈同比例增长的。

诟病二,竞争对手多而强且电子支付时代来临,Paypal影响力占据老大地位

在Square业绩增长最快的时候,即从2012年开始。有数据报告预测,从2012年到2017年,全球基本上付款方法的份额并没有太大的变化,依然以卡支付为主,但e-pay的支付比例会极大的增加,e-pay和卡支付的市场份额分别达到了16560亿美金和16790亿美金,双方的距离在缩小,也就是说,卡支付发展的最佳的黄金时间可能过去了。

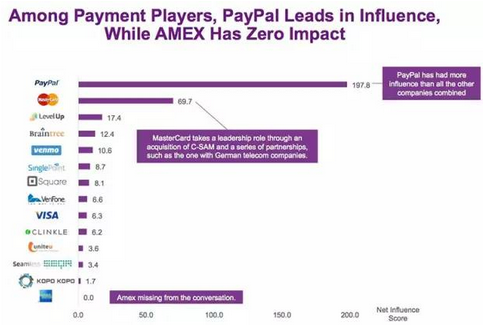

而从根据上图显示,e-pay旗下的支付工具Paypal影响力占据着第一的位子,并且美国有将近一半的消费者都用它来处理P2P交易。此外,PayPal也推出了自己的移动设备插件:三角形的PayPal Here信用卡读卡器。

此外,还有影响力排名第二的万事达,这是一家由超过2万5千个金融机构会员组成的在美国纽约交易所上市的的有限公司,万事达国际组织通过其会员发行万事达信用卡和万事顺借记卡。

苹果、谷歌等新兴的移动支付技术未来也将抢夺Square的市场,毕竟,电子支付远比六年前发达了。

全部评论